Одной из главных задач Банка России во взаимоотношениях с различными индустриями, сегментами финансового рынка, в том числе, субъектами рынка микрофинансирования, в первую очередь, является налаживание эффективного взаимодействия и открытое обсуждение существующих проблем.

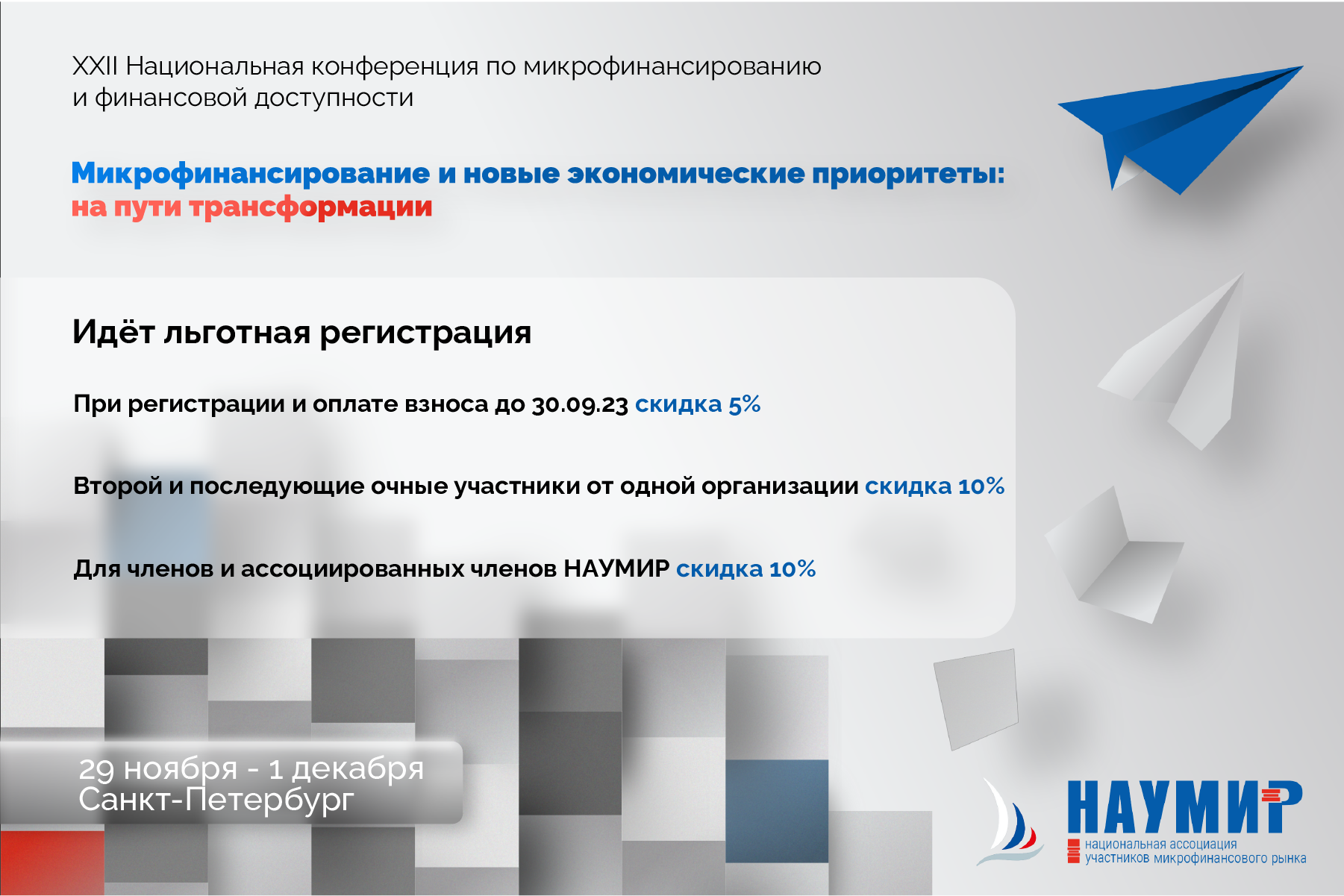

«Мы точно понимаем, что если нет какой-то части финансового рынка, то точно нет и тех надзорщиков, точно нет тех лиц, которые защищают права потребителей в данном сегменте рынка. Мы с вами прошли большой путь, чтобы сделать эту отрасль конкурентоспособной, чтобы о ней были хорошие отзывы», - отметил заместитель Председателя Банка России Владимир Чистюхин, выступая на торжественной церемонии открытия XVI Национальной конференции по микрофинансированию и финансовой доступности, организованной НАУМИР с 29 ноября по 1 декабря 2017 в Санкт-Петербурге.

Спикер также отметил, что микрофинансовые институты выполняют очень важную функцию по обеспечению финансовой доступности финансовых услуг, ориентированных на тех потребителей, которые не могут воспользоваться традиционными банковскими сервисами, что является важным конкурентным преимуществом МФИ. В ряде случаев микрофинансовые институты играют важную роль по повышению финансовой грамотности населения. Тем не менее Владимир Чистюхин подчеркнул, что уровень доверия к микрофинансовой отрасли и качеству предоставляемых услуг оставляет желать лучшего. «Многое в этом направлении делается и самим рынком, и регулятором, но потенциал для развития остается достаточно большим. Повышение доверия к отрасли является одной из ключевых задач Банка России и рассматривается нами, как один из ключевых элементов дальнейшего развития рынка микрофинансирования», - особо подчеркнул заместитель Председателя ЦБ РФ.

Владимир Чистюхин отметил, что массовая очистка микрофинансового рынка в 2014 – 2017 годах, направленная на выведение с сектора тех компаний, которые не смогли выполнить базовые требования регулятора и оказать качественные услуги населению, завершена. При этом предстоит еще многое сделать на рынке кредитной кооперации и рынке ломбардов.

Дополнительным инструментом помощи с точки зрения развития инноваций взаимодействия граждан с микрофинансовыми организациями является реализация проекта «Маркировка» в поисковой системе Яндекс. Общее количество просмотров пользователей с начала запуска проекта превысило 12 млн. «Удачность и своевременность реализации данного проекта привела к тому, что на сегодняшний день и другие индустрии пытаются воссоздать проект «Маркировка»», - отметил спикер.

В рамках своего выступления Владимир Чистюхин поделился актуальной статистикой рынка, напомнив, что в целях внедрения пропорционального регулирования и надзора на рынке микрофинансирования все микрофинансовые организации с 29 марта 2016 года разделены на микрофинансовые компании (МФК) и микрокредитные компании (МКК). По состоянию на 24 ноября 2017 года на рынке действовали 57 микрофинансовых компаний и 2221 микрокредитная компания. Несмотря на небольшое количество микрофинансовых компаний на конец сентября 2017 года совокупный портфель их микрозаймов составил чуть более 58 млрд рублей - это 5I% от общего портфеля микрозаймов отрасли. Общий портфель микрозаймов по состоянию на 30 сентября составил 113,1 млрд рублей. Рынок рос повышенными темпами, увеличившись за год на 32%. Общее количество действующих заемщиков МФО на конец сентября 2017 года составило 8,4 млн человек. Прирост составил 78% за один год, что свидетельствует о высоком спросе на микрофинансовый заем. На долю микрофинансовых компаний приходится 4,8 млн заемщиков, что составляет 57% от общего числа заемщиков по действующим договорам. Чистая прибыль всего сектора за 9 месяцев 2017 года составила около 6.5 млрд рублей, причем на долю микрофинансовых компаний приходится порядка 77% всей прибыли микрофинансовой отрасли. «Важно обратить внимание, что микрофинансовые организации формируют резервы. И когда мы говорим о той прибыли, которая сформирована - она учитывает уже эти сформированные резервы. С другой стороны, переходный период по резервам еще не закончен и потребуется дополнительное повышение резервов, что может эту прибыль несколько уменьшить», - добавил спикер.

В структуре общего портфеля займы до зарплаты составляют около 22%, займы малому и среднему бизнесу – около 20%, потребительские займы – около 58%.

«Политика Центрального банка направлена на повышение доступности займов на развитие малого и среднего бизнеса, на развитие стартапов и, учитывая повышенную риск-составляющую, на сокращение займов «до зарплаты»», - подчеркнул Владимир Чистюхин. «В связи с этим внесены изменения в нормативные акты Банка России, предполагающие, что с 1 января 2018 года при расчете нормативов достаточности собственных средств, как для МФК, так и для МКК, вводится, с одной стороны, пониженный коэффициент риска по микрозаймам для малого и среднего предпринимательства и повышенный коэффициент для займов «до зарплаты», с другой стороны», - добавил заместитель Председателя Банка России.

В настоящее время действуют 3 СРО микрофинансовых организациями, членами которых являются практически 100% МФО.

Завершая свое выступление, Владимир Чистюхин отметил позитивное событие, состоявшееся на микрофинансовом рынке в сентября 2017 года – это Первый Всероссийский конкурс социально-значимых проектов, реализуемых микрофинансовыми институтами. Целью Конкурса было выявление и поощрение позитивных практик на микрофинансовом рынке, направленных на улучшение качества жизни населения и устойчивое развитие социально-экономической среды в российских регионах. «Мы увидели, что на системной основе микрофинансовые организации занимаются финансовой грамотностью, благотворительностью, развивают малый бизнес, участвуют в социальной жизни малых и средних населенных пунктов и гражданских общин», - подчеркнул спикер, подводя итоги Конкурса.

«Всем вместе нам необходимо сделать все для развития микрофинансовой отрасли и для того, чтобы мы не слышали негативных отзывов, как от простых граждан, так и от должностных лиц относительно деятельности данного сегмента финансового рынка, - заключил Владимир Чистюхин.